IST,

IST,

फेमा 1999 के तहत विदेशी देयताओं और परिसंपत्तियों (एफएलए) पर वार्षिक रिटर्न

एफएलए रिटर्न जमा करने के लिए पात्र संस्थाएं और आवश्यकताएं

उत्तर: प्रश्न 1 में उल्लिखित मानदंड का अनुपालन करने वाली इकाईयों को अनिवार्य रूप से प्रत्येक वर्ष 15 जुलाई तक इकाई के लेखापरीक्षित/अलेखा-परीक्षित खातों के आधार पर फेमा 1999 के तहत एफ़एलए रिटर्न जमा करना आवश्यक है।

भारतीय मुद्रा

क) मुद्रा प्रबंधन की मूल बातें

वैध मुद्रा वह सिक्का अथवा बैंकनोट है जो कानूनी रूप से कर्ज अथवा देयता के बदले दी जा सकती है ।

भारत सरकार द्वारा सिक्का निर्माण अधिनियम, 2011 की धारा 6 के तहत जारी सिक्के भुगतान अथवा अग्रिम के तौर पर वैध मुद्रा होंगे, बशर्ते कि उन्हें विकृत नहीं किया गया हो तथा निर्धारित वजन की तुलना में उसका वजन कम नहीं हुआ हो । एक रुपया से कम मूल्यवर्ग को छोड़कर किसी भी सिक्के को एक हजार रुपये तक की किसी भी राशि के संबंध में वैध मुद्रा माना जाएगा । पचास पैसे (आधा रुपया) का सिक्का, दस रुपये तक की राशि के लिए वैध मुद्रा होगा । किसी को भी उल्लिखित सीमा से अधिक सिक्के स्वीकार करने के लिए बाध्य नहीं किया जा सकता, किंतु स्वेच्छा से उक्त सीमा से अधिक सिक्के स्वीकार करने पर रोक नहीं है ।

भारतीय रिज़र्व बैंक द्वारा जारी प्रत्येक बैंकनोट (₹2, ₹5, ₹10, ₹20, ₹50, ₹100, ₹200, ₹500 तथा ₹2000), जब तक कि उसे संचलन से वापस न ले लिया जाए, उसमें उल्लिखित राशि के लिए भुगतान अथवा अग्रिम के तौर पर भारत में वैध होगा, तथा भारत सरकार द्वारा प्रत्याभूत होगा जो भारतीय रिज़र्व बैंक अधिनियम, 1934 की धारा 26 की उप-धारा (2) के प्रावधानों के अधीन होगा । भारत सरकार द्वारा जारी ₹1 के नोट भी वैध मुद्रा होंगे । महात्मा गांधी शृंखला के अंतर्गत 08 नवंबर 2016 तक जारी किए गए ₹500 तथा ₹1000 के बैंकनोट 08 नवंबर 2016 की मध्यरात्रि से वैध मुद्रा नहीं रहे ।

आवास ऋण

बैंक द्वारा आपके आवास ऋण की पात्रता तय करते समय आपकी भुगतान क्षमता का आकलन किया जाएगा। चुकौती क्षमता आपकी मासिक प्रयोज्य (डिस्पोजेबल) / अधिशेष आय पर आधारित है, (जो बदले में कुल मासिक आय / अधिशेष घटा मासिक व्यय जैसे कारकों पर आधारित है) और अन्य कारक जैसे पति या पत्नी की आय, संपत्ति, देनदारियां, आय की स्थिरता इत्यादि। बैंक की मुख्य चिंता यह सुनिश्चित करना है कि आप आराम से समय पर ऋण का भुगतान करें और अंतिम उपयोग सुनिश्चित करें। मासिक प्रयोज्य आय जितनी अधिक होगी, उतनी ही अधिक राशि आप ऋण के लिए पात्र होंगे। आमतौर पर एक बैंक यह मानता है कि आपकी मासिक प्रयोज्य/अतिरिक्त आय का लगभग 55-60% ऋण चुकाने के लिए उपलब्ध है। हालांकि, कुछ बैंक किसी व्यक्ति की सकल आय के आधार पर ईएमआई भुगतान के लिए उपलब्ध आय की गणना करते हैं, न कि उसकी प्रयोज्य आय पर।

ऋण की राशि ऋण की अवधि और ब्याज की दर पर भी निर्भर करती है क्योंकि ये चर (प्रभावित करने वाली वस्तुएँ)आपके मासिक व्यय/बहिर्प्रवाह को निर्धारित करते हैं जो बदले में आपकी प्रयोज्य आय पर निर्भर करता है। बैंक आम तौर पर आवास ऋण आवेदकों के लिए ऊपरी आयु सीमा तय करते हैं।

लक्षित दीर्घकालिक रिपो परिचालन (टीएलटीआरओ)

भारत में सरकारी प्रतिभूति बाजार – एक प्रवेशिका

FAQs on Non-Banking Financial Companies

Registration

विप्रेषण (धन अंतरण सेवा योजना (एमटीएसएस) तथा रुपया आहरण व्यवस्था (आरडीए))

रुपया आहरण व्यवस्था(आरडीए)

समझौता निपटान और तकनीकी रूप से बट्टे खाते डालने (राइट-ऑफ) के लिए रूपरेखा

ए. इरादतन कर्ज़ न चुकाने और धोखाधड़ी के मामलों में समझौता निपटान

नहीं। क्रमशः, धोखाधड़ी पर दिनांक 1 जुलाई 2016 को जारी मास्टर दिशानिर्देश और दिनांक 1 जुलाई 2015 के इरादतन चूककर्ताओं पर जारी मास्टर परिपत्र के अनुसार, वर्तमान में धोखाधड़ी अथवा इरादतन चूककर्ताओं के रूप में वर्गीकृत उधारकर्ताओं पर लागू दंडात्मक प्रावधान अपरिवर्तित रहेंगे और उक्त दिशानिर्देश उन सभी मामलों पर लागू होंगे जहां बैंक ऐसे उधारकर्ताओं के साथ समझौता निपटान करते हैं।

ऐसे दंडात्मक प्रावधानों में अन्य बातों के साथ-साथ यह भी शामिल है कि इरादतन चूककर्ता के रूप में सूचीबद्ध उधारकर्ताओं को किसी भी बैंक/वित्तीय संस्था द्वारा कोई अतिरिक्त सुविधाएं नहीं दी जानी चाहिए और ऐसी कंपनियों (उनके उद्यमियों/प्रमोटरों सहित) को इरादतन चूककर्ताओं की सूची से अपना नाम हटाने की तारीख से पांच वर्ष की अवधि के लिए नए उद्यम स्थापित करने के लिए संस्थागत वित्त से वंचित कर दिया जाना चाहिए। इसके अलावा, धोखाधड़ी के रूप में वर्गीकृत उधारकर्ताओं को धोखाधड़ी की गई राशि के पूर्ण भुगतान की तारीख से पांच वर्ष की अवधि के लिए बैंक वित्त प्राप्त करने से वंचित कर दिया जाना चाहिए।

देशी जमा

I . देशी जमा

समन्वित पोर्टफोलियो निवेश सर्वेक्षण - भारत

सीपीआईएस के तहत रिपोर्ट करने के लिए पात्र संस्थाएं और आवश्यकताएं

उत्तर: वर्तमान में, नवीनतम वित्तीय वर्ष (एफ़वाई) के मार्च-अंत और सितंबर-अंत की स्थिति को जानने के लिए भारत में अर्ध-वार्षिक सर्वेक्षण किया जाता है।

प्राथमिकता-प्राप्त क्षेत्र को उधार संबंधी दिशानिर्देशों के मास्टर निदेशों पर अक्सर पूछे जाने वाले प्रश्न

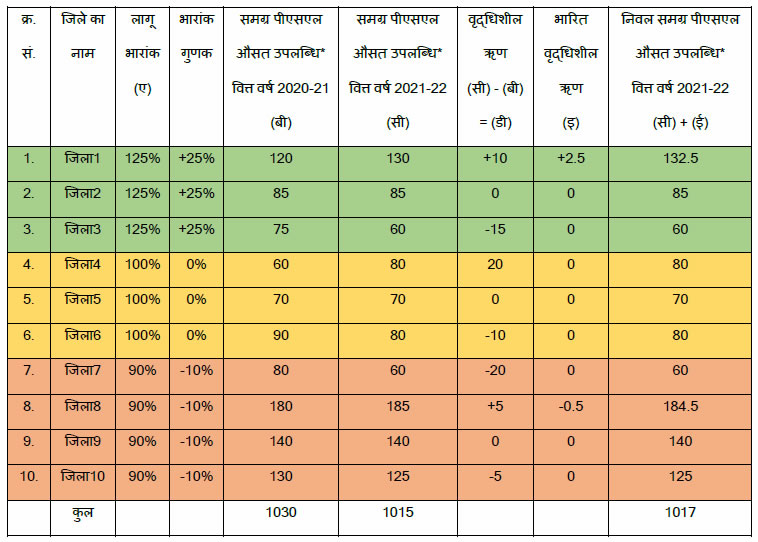

ख) पीएसएल उपलब्धि में भारांक के लिए समायोजन

उत्तर: जैसा कि "पीएसएल उपलब्धि में भारांक के लिए समायोजन" के संबंध में प्राथमिकता-प्राप्त क्षेत्र को उधार, 2020 पर मास्टर निदेश के पैरा 7 में वर्णित है, वित्त वर्ष 2021-22 से प्राथमिकता-प्राप्त क्षेत्रों के वृद्धिशील ऋण में अंतर संबंधी भारांक की गणना की जाएगी। प्रति व्यक्ति कम पीएसएल ऋण वाले चयनित 184 जिलों के लिए वृद्धिशील ऋण पर भारांक 125% और प्रति व्यक्ति उच्च पीएसएल ऋण वाले चयनित 205 जिलों के लिए वृद्धिशील ऋण पर भारांक 90% होगा। वृद्धिशील भारांक की गणना लक्ष्य/उप-लक्ष्यों पर की जाएगी। तदनुसार, आरआईडीएफ और अन्य निधियों का आवंटन कुल कमी के आधार पर किया जाएगा, जिसमें निर्धारित विभेदक भारांक के अनुसार वृद्धिशील ऋण पर की गई गणना संबंधी कमी शामिल है।

उत्तर: यदि ऋण में गिरावट होती है, तो भारांक वृद्धिशील ऋण शून्य (0) होगा। नीचे दी गई कार्यप्रणाली के अंतर्गत उन सभी जिलों के लिए विचार किया जाएगा जिनके लिए एडीईपीटी में डेटा रिपोर्ट किया गया है। बैंकों से अनुरोध है कि एडीईपीटी के तहत रिटर्न जमा करने के प्रारूप के संबंध में हमारे सांख्यिकी प्रभाग (fiddstats@rbi.org.in) से संपर्क करें, यदि इसे बैंक द्वारा अभी तक जमा नहीं किया गया है। इसके अलावा, ऊपर वर्णित कार्यप्रणाली के आधार पर, बैंकों से अपेक्षा की जाती है कि वे पीएसएलसी में ट्रेडिंग के प्रयोजन हेतु पहचान किए गए जिलों में संवितरित ऋण के लिए विभेदक भारांक के निर्धारण को ध्यान में रखते हुए वर्ष के दौरान अपनी स्वयं की पीएसएल उपलब्धि की निगरानी करें।

* क्यूपीएसए की रिपोर्टिंग तिथियों के अनुसार औसत उपलब्धि एक वर्ष की चार तिमाहियों का औसत होगा। इसी तरह की गणना अन्य पीएसएल लक्ष्यों के लिए की जाएगी।

उत्तर: भारांक निर्धारित करने के लिए जिला-वार वृद्धिशील ऋण की गणना करते समय, आंगिक ऋण अर्थात केवल बैंकों द्वारा सीधे संवितरित ऋण और जिसके लिए वास्तविक उधारकर्ता/लाभार्थी-वार विवरण बैंक की बहियों में रखा जाता है, पर विचार किया जाएगा। निम्नलिखित अनांगिक मार्गों के माध्यम से संवितरित ऋण पर वृद्धिशील भारांक के लिए विचार नहीं किया जाएगा।

- बैंकों द्वारा प्रतिभूत आस्तियों में निवेश

- प्रत्यक्ष समनुदेशन/एकमुश्त खरीद के माध्यम से आस्तियों का हस्तांतरण

- अंतर बैंक सहभागिता प्रमाणपत्र (आईबीपीसी)

- प्राथमिकता-प्राप्त क्षेत्र को उधार प्रमाणपत्र (पीएसएलसी)

- एमएफआई (एनबीएफसी-एमएफआई, सोसायटी, ट्रस्ट, आदि) को ऑन-लेंडिंग के लिए बैंक ऋण

- ऑन-लेंडिंग के लिए एनबीएफसी को बैंक ऋण

- ऑन-लेंडिंग के लिए एचएफसी को बैंक ऋण

भारत में विदेशी निवेश

उत्तर: परिवर्तनीय लिखतों की अवधि कंपनी अधिनियम, 2013 के अंतर्गत बनाए गए अनुदेशों तथा उसके तहत बनाए गए नियमों के अनुसार होगी। तथापि निवेश प्राप्तकर्ता कंपनी को यह सुनिश्चित करना चाहिए कि परिवर्तनीय पूंजीगत लिखतों की कीमत/ परिवर्तन का फॉर्मूला लिखतों के निर्गम के समय प्रारंभ में ही निर्धारित किया जाता है। परिवर्तन के समय की कीमत किसी भी स्थिति में ऐसे लिखतों के निर्गम के समय वर्तमान फेमा विनियमों के अनुसार अभिकलित उचित मूल्य से कम नहीं होनी चाहिए।

भारतीय मुद्रा

क) मुद्रा प्रबंधन की मूल बातें

बैंक नोटों को चार मुद्रणालयों में मुद्रित किया जाता है । इसमें से दो का स्वामित्व उसके निगमों –सिक्यूरिटी प्रिंटिंग एंड मिंन्टिंग कॉर्पोरेशन ऑफ इंडिया लिमिटेड (एसपीएमसीआईएल) के माध्यम से भारत सरकार के पास है, तथा दो का स्वामित्व उसके पूर्ण स्वामित्व वाली अनुषंगी संस्था, भारतीय रिज़र्व बैंकनोट मुद्रण प्राइवेट लिमिटेड (बीआरबीएनएमपीएल) के माध्यम से भारतीय रिज़र्व बैंक के पास है । एसपीएमसीआईएल की मुद्रा प्रेस नासिक (पश्चिमी भारत) तथा देवास (मध्य भारत) में स्थित हैं । बीआरबीएनएमपीएल की दो प्रेस मैसूर (दक्षिण भारत) तथा सालबोनी (पूर्वी भारत) में स्थित हैं ।

सिक्कों की ढलाई एसपीएमसीआईएल के स्वामित्व वाली चार टकसालों में की जाती है । ये टकसाल मुंबई, हैदराबाद, कोलकाता तथा नोएडा में स्थित हैं । भारतीय रिज़र्व बैंक अधिनियम की धारा 38 के अनुसार संचलन हेतु सिक्के सिर्फ भारतीय रिज़र्व बैंक के माध्यम से जारी किए जाते हैं ।

आवास ऋण

लक्षित दीर्घकालिक रिपो परिचालन (टीएलटीआरओ)

कोर निवेश कंपनियां

कोर निवेश कंपनियां (सीआईसी)

उत्तर: नहीं, मौजूदा सीआईसी जिन्हें पहले पंजीकरण से छूट दी गई है और जिनकी आस्ति का आकार 100 करोड़ रुपये से कम है, उन्हें जैसाकि, दिनांक 5 जनवरी, 2011 की अधिसूचना संख्या डीएनबीएस.(पीडी) 220/सीजीएम (यूएस)-2011 में वर्णित है पंजीकरण से छूट दी गई है। इसलिए उन्हें किसी भी लेखा परीक्षक से इस आशय का प्रमाण पत्र प्रस्तुत करने की आवश्यकता नहीं है कि वे अधिसूचना की आवश्यकताओं का अनुपालन करते हैं।

भारत में सरकारी प्रतिभूति बाजार – एक प्रवेशिका

पृष्ठ अंतिम बार अपडेट किया गया: दिसंबर 10, 2022